記事の詳細

ビュー・スイカ・カードならSuicaのオートチャージができる!主な特徴と作り方を解説

-PR-

ビュー・スイカ・カードはビューカードから発売されているプリペイド型電子マネー「Suica」と一体となっているクレジットカードです。

発行元のビューカードは、東日本旅客鉄道株式会社の子会社として運営しているクレジットカード会社です。

(ビュー・スイカ・カードの公式サイト)

電子マネー『Suica』のオートチャージが可能になる

電子マネー『Suica』のオートチャージが可能になる Suicaの定期券とクレジットカードの一体化ができる

Suicaの定期券とクレジットカードの一体化ができる 貯まったポイントを再びSuicaにチャージができる

貯まったポイントを再びSuicaにチャージができる 年会費は524円(税込)でリーズナブル

年会費は524円(税込)でリーズナブル 補償サービスが充実していて、カードを紛失しても安心

補償サービスが充実していて、カードを紛失しても安心オートチャージが利用可能

駅の自動改札機にタッチして入場するだけで、Suicaへの入金(オートチャージ)することができます。

Suicaの残額が設定金額以下になると、駅の改札入場時にタッチするだけで、自動的に事前に設定した金額がチャージされる仕組みになっています。

そのため、残額不足で改札口で止められることもありません。交通機関を快適に利用することができます。

ビュー・スイカ・カードなら、首都圏や仙台・新潟エリアの「Suica」利用エリアだけでなく、首都圏の私鉄・地下鉄の「PASMO」の利用エリアでもオートチャージが可能です。

オートチャージ機能の設定金額を変更する

ビュー・スイカ・カードで利用できるオートチャージ機能の設定金額は駅に設置されているATM『VIEW ALTTE(ビューアルッテ)』から簡単に設定ができます。「オートチャージ設定」のメニューから実行判定金額(入金をする目安となる残金)と入金実行金額(実際に入金する金額)を設定して下さい。

Suicaの定期券とクレジットカードが一体化

ビュー・スイカ・カードはSuicaの定期券とクレジットカードが一体となっている便利なカードです。

また、JRと他の鉄道会社の定期券、さらにバスの定期券もこの1枚で利用することができます。利便性が高く、財布の中もスリム化できます。

ビュー・スイカ・カードで定期券を購入すると、ポイント還元率1.5%が付与されるので積極的に活用しましょう。

その他には定期券区間外への乗り越し精算にも対応してくれます。改札機にタッチすることで、自動的にSuicaで精算してくれるので、わざわざ精算機に並ぶ必要もなくなります。

年会費は524円(税込)

ビュー・スイカ・カードの年会費は524円(税込)となっています。

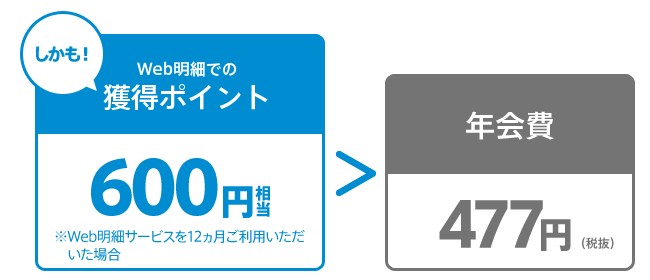

それほど大きな金額ですが、カード利用で年会費を支払いたくないと考えているなら、Web明細サービスの利用を検討して下さい。

Web明細ポイントサービスとは、利用代金明細書の郵送を止めて、スマートフォンやパソコンで確認する明細に切り替えるサービスのことです。

毎月明細書が発行される度に20pt(50円相当)が貯まるメリットがあります。

つまり、年間では最高240pt(600円相当)のポイントが貯まるため、実質的に年会費以上のポイントが貯まり、年会費をペイすることができます。

ビューサンクスポイントが貯まる

ビュー・スイカ・カードを利用することで、ビューサンクスポイントが貯まります。

ショッピングや食事、公共料金などの支払いをカード決済すると、利用金額1,000円(税込)毎に2ptのビューサンクスポイントを獲得できます。

ビューサンクスポイントの有効期限はポイントを獲得した月から24ヶ月後の月末までとなっています。

JR東日本での定期券購入などでポイントゲット

JR東日本のみどりの窓口やびゅうプラザ、各種券売機、携帯電話、モバイルSuicaにおいて、ビュー・スイカ・カードで対象商品を購入すると、1,000円(税込)につき15ポイントが貯まります。もしあなたが日頃から定期券を利用して通勤しているなら、ビュー・スイカ・カードの利用を検討して下さい。

定期的にビューサンクスポイントがどんどん貯まっていきます。

利用金額に応じてボーナスポイントが貯まる

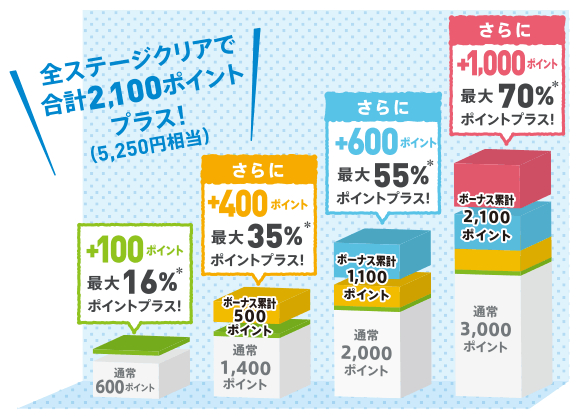

年間の累計利用金額に応じてボーナスポイントを獲得することができます。

例えば、年間利用額が30万円の場合は100pt、70万円の場合は400pt、100万円の場合は600pt、150万円の場合は1,000ptが上乗せされます。

ビューサンクスポイントの使い方

カード利用で獲得したビューサンクスポイントは、さまざまな方法で活用することができます。

Suicaへのチャージ

カードを利用して貯まったポイントをSuicaにチャージすることができます。400pt⇒1,000円分のチャージが可能です。駅に設置されているATM『VIEW ALTTE』で交換手続きができます。(※ネットや電話、郵送による交換はできません)

モバイルSuicaへのチャージ

モバイルSuicaを利用している場合は、貯まったポイントをモバイルSuicaにチャージすることもできます。

上記のSuica同様に、400pt⇒1,000円分のチャージが可能です。

モバイルSuicaへのチャージは『VIEW’s NET』から手続きができます。

『VIEW’s NET』で交換申し込み後、モバイルSuica対応のモバイル端末から受け取って下さい。

モバイルSuicaを利用すると、カードも不要で手持ちのスマホなどのモバイル端末を利用して電車の乗り入れや買い物ができます。

今ならビュー・スイカ・カードでモバイルSuicaに登録すると、モバイルSuicaの年会費が当面無料となる特典が付いてきます。

商品と交換

Suicaオリジナルのペンギングッズやレールウェイグッズ、キッチングッズなどと交換することができます。

商品券・クーポンと交換

びゅう商品券やルミネ商品券、ビューサンクスクーポン、グリーン車利用券などと交換できます。| 商品券・クーポン | 交換レート |

|---|---|

| びゅう商品券 | 400pt⇒1,000円分 |

| ルミネ商品券 | 650pt⇒2,000円分、1,250pt⇒4,000円分 |

| ビューサンクスクーポン | 1,600pt⇒5,000円相当 |

| グリーン車利用券 | 800pt⇒※ |

※JR東日本エリア内の新幹線(東北、上越、山形、秋田、北陸)、特急、急行、普通列車(快速を含む)のグリーン車に一列車一回一名様に限り、乗車できます。

旅行傷害保険が付いている

ビュー・スイカ・カードには国内・海外両方の旅行傷害保険が備わっています。

国内旅行傷害保険は利用付帯となっていて、きっぷや旅行関連商品をビュー・スイカ・カードで決済をすると、改札口を入ってから出るまでの期間にわたって保険が適用される仕組みになっています。

一方の海外旅行傷害保険は自動付帯となっていて、海外旅行に出かけた時点から保険が適用されます。

そのため、国内旅行傷害保険の場合は事前のカード決済が必要になるので、国内旅行に出かける際には注意をして下さい。

国内旅行傷害保険

| 担保内容 | 保険金額 |

|---|---|

| 死亡・後遺障害 | 最高1,000万円 |

| 入院 | 3,000円/日 |

| 手術 | 入院保険金日額の10倍または5倍 |

| 通院 | 2,000円/日 |

海外旅行傷害保険

| 担保内容 | 保険金額 |

|---|---|

| 死亡・後遺障害 | 最高500万円 |

| 傷害治療費用 | 50万円程度 |

| 疾病治療費用 | 50万円程度 |

ビュー・スイカ・カードを紛失しても安心

ビュー・スイカ・カードに定期券機能を搭載している場合は、補償サービスを受けることができます。

万が一カードを紛失したり盗難に遭った場合は、紛失・盗難の届け出をした日の前日から起算して60日前まで遡って、それ以降に不正使用された金額を全て負担してくれます。

クレジットカードの利用分だけでなく、定期券分やSuicaへの入金残額まで補償してくれます。

ビュー・スイカ・カードならしっかりとした補償体制が整っているので、安心して定期券機能を搭載することができます。

デメリット

ビュー・スイカ・カードにはさまざまなメリットがありますが、その一方でデメリットも存在します。

ビュー・スイカ・カードではキャッシングの利用ができません。そのため、急にお金が必要になったりした場合にお金を借りることができません。

キャッシング機能も一緒に利用したい方は他のクレジットカードの申し込みを検討して下さい。

クレジットカードでキャッシング利用をする方はそれほど多くないので、それほど気にするようなデメリットではありませんね。

ビュー・スイカ・カードの作り方

ビュー・スイカ・カードはインターネットから申し込むことができます。

あなたの都合が良い時間帯にいつでも申し込めます。

公式サイト内の申込みフォームに必要事項を入力して手続きを進めて下さい。

また、インターネットのWeb完結を利用すると、最短1週間でカードを届けてもらえるので、急ぎでカードを作りたい方にもおすすめの申し込み方法です。

審査

申込みフォームに入力した情報に基づいて、所定の審査が行われます。また、申し込み内容によっては自宅や勤務先に内容確認の電話がかかってくる場合があります。

審査基準に関しては、それほど厳しくはありません。

申し込み資格の項目には「日本国内にお住まいで、電話連絡のとれる満18歳以上の方」と記載されていて、収入面の記載がないためです。

実際に契約社員や派遣社員、パートタイマー、アルバイト勤務の方でも審査を通過できたというケースは多いです。

カードの発行

審査を通過することができると、カードが発行されます。ビュー・スイカ・カードは本人限定受取郵便で配送されます。

そのため、本人確認ができる書類(運転免許証やパスポート、健康保険証など)を用意しておいて下さい。

ビュー・スイカ・カードをおすすめできる方

ビュー・スイカ・カードは電子マネー「Suica」と一体となっているので、日頃からJR東日本エリアで電車通勤をしている方などにおすすめのクレジットカードです。

Suicaを搭載することでオートチャージが可能になり、残金を気にすることなく快適に電車通勤や買い物ができるようになります。

特にカードで決済して貯まったポイントを、再びSuicaにチャージできる点が利用者にとって嬉しいサービスです。

あなたがSuicaを利用しているのであれば、ぜひビュー・スイカ・カードの申し込みを検討して下さい。

基本スペック

| 申し込み資格 | 18歳以上で電話連絡が可能な方 |

| 国際ブランド | VISA、JCB、MasterCard |

| 発行日数 | 約2週間 |

| 利用可能枠 | 15万円~40万円 |

| 年会費 | 524円(税込) |

| 家族カード | 524円(税込) |

| ETCカード | 524円(税込) |

| 電子マネー対応 | Suica、PASMO、楽天Edy、ICOCA、SMART ICOCA、Kitaca、TOICA、nanaco、モバイルSuica |

| ポイント還元率 | 0.5%~ |

| ショッピング手数料 | 12.0%~15.0%(分割払い)、13.2%(リボ払い) |

| キャッシング手数料 | - |

ポイントプログラム

| ポイントプログラム名 | ビューサンクスポイント |

| ポイント付与率 | 1,000円⇒2ポイント |

| ポイント還元率 | 0.5%~ |

| 最低交換条件 | 400ポイント |

| 交換・還元方法 | 商品、商品券、Suicaへチャージ、社会貢献など |

| 提携ポイント | JMBマイル、ビックポイントなど |

| ポイント有効期限 | 24か月 |

付帯保険

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| 海外旅行傷害保険 | 最高500万円 |

| ショッピング保険 | - |

マイレージ

| 交換可能なマイレージ | JAL |

| マイル付与率 | 600ポイント⇒1,000マイル |

| 最低交換単位 | 600ポイント |

タイプ別クレジットカードランキング!

「たくさん種類がありすぎて、どのクレジットカードを申し込んだらよいのかわからない・・・」と悩んでいる方は、下記の各タイプ別クレジットカードランキングを参考にしてください。

当サイト『クレカぺディア』が独自調査を実施して、100点満点の採点方法でタイプ別にランキングを付けました。きっとあなたにピッタリのカードが見つかると思います^^

安心と信頼を約束!ステータス性があり、社会人におすすめのクレジットカードです

安心と信頼を約束!ステータス性があり、社会人におすすめのクレジットカードです

知名度・信頼性共に抜群!国内だけでなく海外利用も安心です。メインカードにするならこの一枚!

知名度・信頼性共に抜群!国内だけでなく海外利用も安心です。メインカードにするならこの一枚!

年会費無料・ポイント還元率が常時1%以上!さらに入会後6ヶ月間はポイントが2倍にアップ

年会費無料・ポイント還元率が常時1%以上!さらに入会後6ヶ月間はポイントが2倍にアップ